КАДАСТРОВЫЕ УСЛУГИ В МОСКВЕ И МО: МЕЖЕВАНИЕ, ТЕХНИЧЕСКИЙ ПЛАН, ЭКСПЕРТИЗА, ГЕОДЕЗИЯ

| Телефон | |

| Телефон | |

| Адрес | Москва, Ленинградский проспект 2, 6 |

ООО «Кадастр Столицы» – ОПЕРАТИВНЫЕ КАДАСТРОВЫЕ УСЛУГИ в Москве и МО для физических и юридических лиц от экспертов, состоящих в СРО:

1.МЕЖЕВАНИЕ ЗЕМЕЛЬ. Выполнено 2794 заказа по уточнению, разделу, перераспределению, объединению учаcтков.

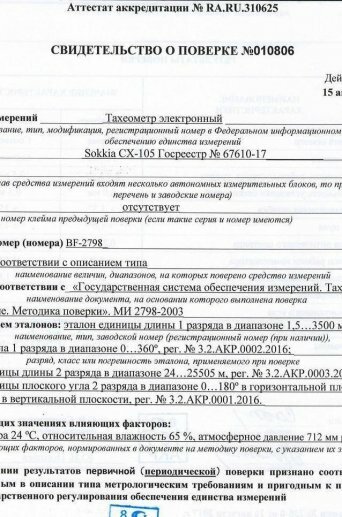

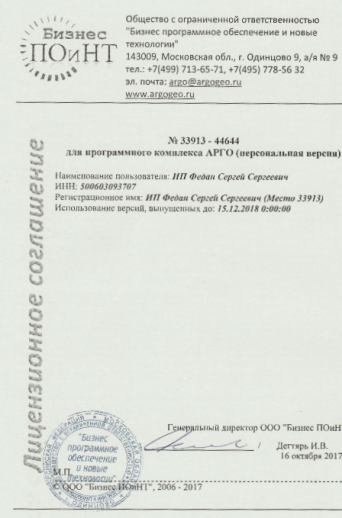

2.ГЕОДЕЗИЧЕСКИЕ ИССЛЕДОВАНИЯ. Применяем сертифицированное спутниковое оборудование (погрешность меньше сантиметра).

3.ТЕХНИЧЕСКИЙ ПЛАН. После составления все наши клиенты получили кадастровый паспорт (отказов в постановке на учет не было).

Кратко о возможностях ООО «Кадастр столицы»

По услугам кадастрового инженера мы ориентированы на распределение задач:

- В отделе межевания и землеустройства работают 5 специалистов. Каждый ведет свое узкоспециализированное направление.

- Отдел технической инвентаризации отвечает за составление технических планов на объекты капитального (незавершенного) строительства с внесением в кадастр. Срок исполнения – 3 дня.

- В ведении геодезического отдела – высокоточная съемка: от топографических изысканий до целевых (вынос границ в натуру, обмер для межевания и пр.)!

Закажите СЕГОДНЯ услуги кадастрового инженера в Московской области – ЗАВТРА закрепленный персонально за вами специалист прибудет на объект!+7 (499) 390-62-31

Обработка видео...

Личный эксперт каждому заказчику

Мониторинг изменений законодательства в сфере кадастра

Аттестованные специалисты с допуском СРО

Фокусирование инженера на конкретной задаче

Бесплатные консультации в процессе сотрудничества

Наши специалисты имеют специальные аттестаты выданные Министерством экономического развития РФ. Минимальный опыт инженера от 4 лет!

Управление федеральной службы государственной регистрации, кадастра и картографии

по Москве

Управление федеральной службы государственной регистрации, кадастра и картографии

по Московской области

Публичная кадастровая палата

портал государственных и муниципальных услуг (функций) города Москвы

MosOpen.ru

тел. +7 (925) 905-58-63, 8 (499) 390-62-31

Россия, Москва, ул. Ленинградский проспект 2. офис 6

E-mail: [email protected]

ВАШ КОМФОРТ ПОД ЗАЩИТОЙ: «Кадастр Столицы» не передает информацию третьим лицам и не навязывает дополнительные услуги.